Объем рынка кибербезопасности в России по итогам 2024 года составит почти 600 миллиардов рублей

По итогам 2024 г. объем этого сегмента составит 593,4 млрд руб., из них 46% заняла вертикаль программного обеспечения (ПО), 19% пришлось на аппаратное обеспечение и 35% на ИТ-услуги. Согласно его результатам среднегодовой темп роста рынка информационной безопасности (ИБ) в России за последние пять лет с 2019 г. составил 30%.

Рост рынка кибербезопасности

По итогам 2024 г. отечественный рынок информационной безопасности (ИБ) вырастет на 30%, до 593 млрд руб, об этом CNews сообщили представители МТС.

МТС Web Services (MWS), входит в группу МТС, провела исследование под названием Perspectives of IT-market 2024. Исследование посвящено анализу ИТ-рынка в 2023 г. и прогнозам его развития на 2024 г. Согласно его результатам среднегодовой темп роста рынка кибербезопасности за последние пять лет с 2019 г. составил 30%. По итогам 2024 г. объем этого сегмента составит 593,4 млрд руб., из них 46% отведено ПО, 19% заняло аппаратное обеспечение и 35% это различного рода ИТ-услуги.

По данным MWS, с 2019 г. кибербезопасность демонстрирует устойчивую динамику роста, увеличив свою долю на российском ИТ-рынке с 11,8% в 2019 г. до 16,9% в 2023 г., что в абсолютном выражении составляет 159,6 и 453,4 млрд руб. в 2019 и 2023 гг. соответственно. В 2024 г. данный сегмент продолжает оставаться одним из лидеров по темпам роста, и его интеграция в ИТ-рынок возрастет на 1,2%, достигнув 18%.

В 2023 г. большую долю рынка кибербезопасности формировала вертикаль ПО - 45%, что в денежном выражении составляет 202,2 млрд руб., в 2024 г. этот показатель достигнет 273,6 млрд руб. Второе место в 2023 г. заняла вертикаль ИТ-услуги - 34,2% или 155,1 млрд руб. Она включает в себя такие ИТ-услуги, как центр мониторинга событий информационной безопасности, тестирование на проникновение и ряд других. По итогам 2024 г. объем вертикали ИТ-услуг в разрезе кибербезопасности составит 206,6 млрд руб. На вертикаль аппаратного обеспечения в 2023 г. пришлось - 21% рынка или 96,1 млрд руб. В 2024 г. этот показатель достигнет 113,2 млрд руб.

С точки зрения темпов роста 2019-2023 гг. наибольшие показатели наблюдаются в вертикалях ПО и ИТ-услуг, 35% и 33% соответственно. В разрезе аппаратного обеспечения кибербезопасность показала динамику на уровне 18% на протяжении пяти лет до 2023 г. По прогнозу аналитиков из MWS, темпы роста в 2024 г. ожидаются сопоставимые с предыдущим периодом и влияние кибербезопасности в ИТ-рынке продолжит усиливаться.

Методология исследования

Аналитики MWS применяли в своем исследовании анализ выручки Топ-1000 крупнейших ИТ-компаний России. По их мнению, это позволило эффективно оценить размер и структуру рынка в России с точки зрения реальной финансовой деятельности ведущих участников рынка.

Исследование Perspectives of IT-market 2024 включает в себя: структуру ИТ-рынка, сравнение российского и глобального ИТ-рынков, оценку объема сегментов ИТ-рынка с глубокой декомпозицией, прогноз развития вертикалей и сегментов до конца 2024 г., консолидацию и покрытие Топ-компаниями соответствующих направлений. Как сообщили CNews представители МТС, полная версия исследования Perspectives of IT-market 2024 выйдет 24 декабря 2024 г.

Лидеры российского рынка ИБ-услуг

По итогам 2023 г. объем рынка кибербезопасности (продукты и услуги) в России достиг 248,5 млрд руб., такие данные приводятся в исследовании «Центра стратегических разработок». Это на 31,1% больше по сравнению с 2022 г., когда затраты оценивались в 193,3 млрд руб.

Обнародованные показатели охватывают средства защиты инфраструктуры, сетей, данных, приложений, пользователей и конечных точек. Исследование «Центра стратегических разработок» проводилось с апреля по сентябрь 2024 г. на основе анализа открытых источников о выручке основных поставщиков ИБ-продуктов за 2023 г., непосредственного опроса участников рынка и дистрибьюторов.

В 2023 г. интенсивность кибератак на информационную инфраструктуру российских организаций оставалась на высоком уровне. В частности, количество подозрений на ИТ-инцидент в ИБ-области увеличилось более чем на 60% - до 1,5 млн событий. При этом доля подтвержденных инцидентов снизилась до 2%, но в абсолютных цифрах сопоставима с итогами 2022 г. Растет число инцидентов, связанных с утечкой персональных данных: более 80% таких событий обусловлено ИТ-атаками. Количество DDoS-атак на российские организации в 2023 г. снизилось по сравнению с 2022 г. почти в три раза, но их число остается высоким.

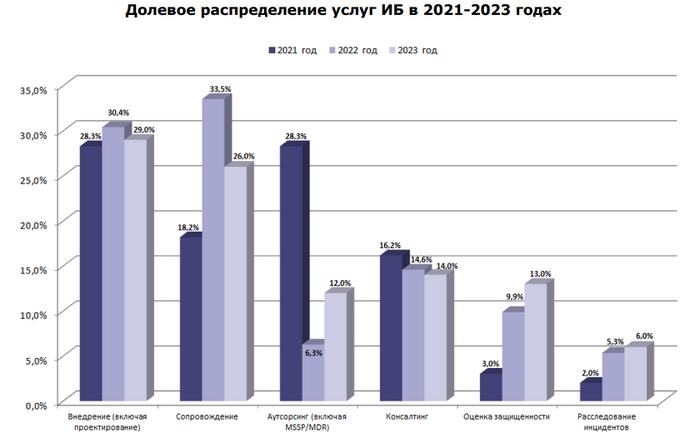

Объем сегмента ИБ-услуг по итогам 2023 г. достиг 65,9 млрд руб., что на 31,1% больше по сравнению с 2022 г. В этом секторе сильные позиции у интеграторов решений, а лидерами являются BI.Zone, ГК «Солар», ГК Innostage, Jet Infosystems, Positive Technologies. На услуги внедрения в 2023 г. пришлось 29% от общей выручки, на сопровождение - 26%. Примерно 14% принесли сервисы консалтинга, 13% - оценки защищенности. Аутсорсинг, включая управление средствами зИТ-ащиты, выявление и реагирование на инциденты, обеспечил 12% продаж. Доля услуг по расследованию инцидентов составила 6%.

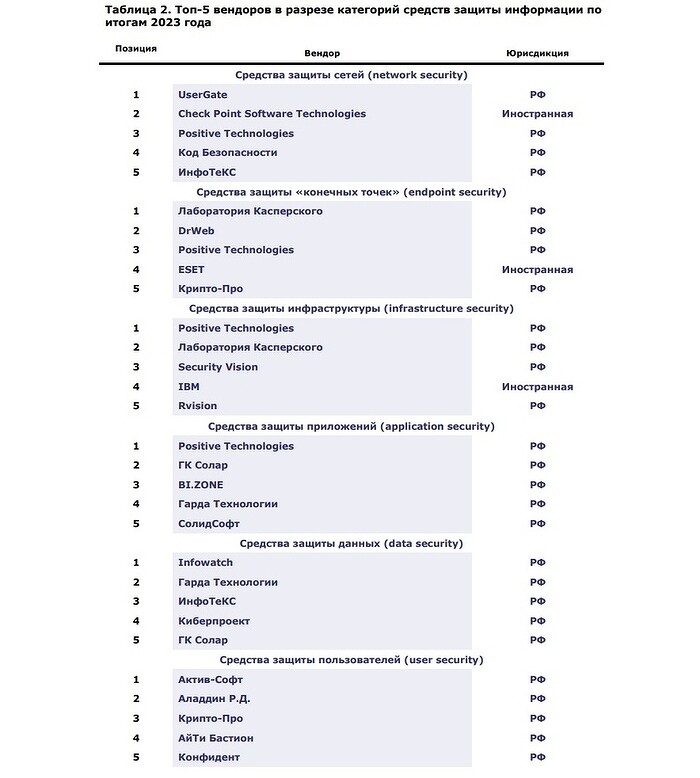

В 2023 г. продолжил расти рынок средств защиты информации: прибавка в годовом исчислении зафиксирована на отметке 27,6% с итоговым результатом 182,6 млрд руб. Это значительно выше темпов прироста мирового рынка - 15,6%. Самую высокую динамику показал сегмент средств защиты данных: здесь отмечен рост на 93,8% - до 23 млрд руб. В 2023 г. усилилось доминирующее положение российских поставщиков средств защиты информации, которые заняли 89% отрасли против 70% в 2022 г. Таким образом, на иностранные ИТ-решения в совокупных затратах пришлось 11%, а в 2022 г. - 30%.

В сегменте средств защиты информации в Топ-5 по выручке в 2023 г. вошли только российские компании: «Лаборатория Касперского», Positive Technologies, «ИнфоТеКС», «Код Безопасности» и UserGate. Их доли составили соответственно 14,5%, 14,1%, 8%, 7,4% и 5,6%.

По данным аналитиков, в 2023 г. соотношение поставок средств защиты информации и услуг, как и в предыдущие годы, почти не изменилось: доля услуг составила 27% (26% по итогам 2022 г.), а средств защиты информации - 73% (74% по итогам 2022 г.).

В целом, по итогам 2023 г. Топ-10 лидеров рынка кибербезопасности в России из числа поставщиков выглядит следующим образом: «Лаборатория Касперского»; Positive Technologies; BI.Zone; ГК «Солар»; «ИнфоТеКС»; «Код Безопасности»; UserGate; Check Point Software Technologies; «Крипто-Про»; Fortinet.

Авторы исследования указывают на замедление темпов вытеснения зарубежных ИБ-продуктов российскими, что обусловлено несколькими причинами. В частности, не все иностранные разработчики покинули рынок России. Кроме того, в отдельных классах продуктов возникают проблемы подбора отечественных аналогов: это касается, например, сферы импортозамещения многофункциональных межсетевых экранов - 64% респондентов считают, что в России по состоянию на 2024 г. нет решений, способных полноценно заменить такие продукты ушедших зарубежных вендоров. Плюс к этому у компаний остаются сложности с импортозамещением установленных ранее ИТ-систем. Несмотря на то, что для подавляющего большинства зарубежных решений имеются российские аналоги (более 84% иностранных продуктов на объектах критической информационной инфраструктуры (КИИ) могут быть заменены отечественными разработками), их значительный объем потребует больше времени на обновление.

В исследовании отмечается, что российский ИБ-рынок продолжает активно расти, причем темпами, значительно опережающими мировые показатели. В дальнейшем ожидается среднегодовое увеличение продаж на уровне 23,6%. В результате, к 2028 г. объем отрасли достигнет 715 млрд руб. Причем на долю российских ИТ-поставщиков будет приходиться более 95% всего объема рынка. Государство продолжает активное стимулирование развития отрасли. Как итог, появляются стартапы, которые по различным оценкам занимают до 30% отечественного ИБ-рынка.

Поделиться

Поделиться