Цифровой контент 2009: измеряем российский рынок

К концу 2008 года показатель роста рынка цифрового контента в России достиг 50-70%. Основными драйверами эксперты называют сектора электронных книг, казуальных игр, музыки для мобильных телефонов, а также цифровые карты. "Аутсайдером" в 2008 году стала легальная аудио и видеопродукция, которую традиционно "не любит" отечественный пользователь. Вместе с тем, игроки рынка смотрят на будущее со сдержанным оптимизмом, полагая, что ситуация может резко измениться в лучшую сторону в ближайшие 1-2 года.В ответ на нежелание части пользователей во всем мире покупать музыку через интернет, а слушать и загружать ее бесплатно с UGC-сайтов (MySpace, Last.Fm, Facebook), многие зарубежные исполнители выпускают релизы своих новых альбомов в подобных сетях, рассчитывая на увеличение лояльности пользователей. Впрочем, в России подобная модель также проваливается, не развившись до легальных масштабов. "В силу отсутствия мощных легальных конкурентов, контент, создаваемый пользователями, заставляет игроков постоянно улучшать качество предложения и быть более изобретательными и это хорошо, но еще лучше, если бы потребитель был чуть более цивилизованным, а конкуренция – здоровой. Если говорить о классическом понимании UGC, когда пользователь выкладывает в сеть именно то, что сделал "своими руками", то это только поддерживает рынок цифровой дистрибуции, приучая пользователей сети получать различный контент (аудио, видео, текстовый) в онлайн. Кроме того, тут происходит и понимание того, что по своему исполнению платный контент намного превосходит UGC. Однако в текущей ситуации, когда UGC порталы используются для нелегального распространения лицензионной продукции (видео-роликов, фонограмм, и т.д.) это вредит развитию рынка в России", - считают в компании Fidel Solutions.

Резюмируя вышесказанное, можно сделать вывод, что рынок цифрового аудио и видеоконтента в России еще не сформирован. Среди основных причин - как недостаточная нормативная база, так и большая дифференциация игроков на рынке: по данным Fidel Solutions, в отличие от Европы и США, где 85% каталога сконцентрировано в руках 4-х игроков, то в России 50% каталога сконцентрировано у 25-30 лейблов, а остальная часть сильно размыта. Эксперты отмечают также высокий уровень "псевдолегального пиратства", когда компании, взимающие деньги с пользователя за контент, прикрываясь "липовой" лицензией ФАИР или РОМС, отбирают часть выручки у легальных игроков, мешая им органично развиваться.

В итоге, прогноз крупных игроков на 2009 год выглядит весьма пессимистичным. По мнению ИК "Финам" продажи могут вырасти на 40-50%, однако более перспективной моделью здесь видится бесплатное распространение в обмен на просмотр рекламы. В этом отношении интересен опыт Видео@Mail.Ru – проект продолжает активное развитие UGC с параллельным предоставлением лицензионного контента (такой контент интересен пользователям).

Экономить бумагу

В секторе электронных книг до октября 2007 года (открытие ресурса "ЛитРес") как такого рынка не было – в сети можно было найти лишь сайты, нелегально распространяющие подобный контент, не получив на это согласие правообладателя. По оценке Алексея Кузьмина, в 2008 году недавно сформированный рынок уже можно было оценить в 1 млн долларов. Причиной такого бурного роста, по его мнению, является, с одной стороны, выгодная бизнес-модель "толстого хвоста", когда 95% книг, выставленных в витрине сайта, были куплены хотя бы один раз, а остальные 5% - это недавно появившиеся наименования, а, с другой стороны, развитость самого ресурса (напомним, что "ЛитРес" был образован создателями крупнейших электронных библиотек Рунета - FictionBook.lib, Альдебаран, Litportal, Bookz.ru и Фэнзин).

Главным стимулом роста рынка электронных книг является высокая цена на новые бумажные издания

Аналитики рынка цифрового контента отмечают, что электронные книги и есть тот контент, за который готов платить российский пользователь. Главным стимулом к этому является высокая цена на новые бумажные книги и, соответственно, низкая (средняя цена книги на "ЛитРес" – 32 рубля - CNews) на электронные. По словам Елены Крыловой, для того, чтобы подобный контент покупался, они должны стоить не более 2-3 долл., то есть в 2 раза меньше, чем книги в мягких обложках. Алексей Кузменко, руководитель направления по продаже книжной продукции интернет-магазина Ozon.ru, считает, что ebook должен стоить не более 40-60% от цены на бумажную версию. Алексей Кузьмин приводит в пример следующее соотношение: на художественную литературу оптимальная цена должна быть в 4-6 раз дешевле, но на специальную литературу цена может быть равна цене печатной книги.

Впрочем, несмотря на незрелость этого сектора рынка цифрового контента, аналитики и его участники строят весьма позитивные прогнозы развития. В ГК "ЛитРес" полагают, что в 2009 год оборот может достичь 10-15 млн долларов при сохранении существующей динамики (на рынке в бесплатном доступе находится ограниченное число книг – порядка 15 тыс. по оценкам Ozon.ru). С другой стороны, даже среди крупных издателей, как рассказали CNews в Ozon.ru, активно развивают продажи лишь единицы – это издательства ЭКСМО и АСТ, а такие, как "Олма-Пресс" сворачивают проекты из-за отсутствия денег на развитие.

Играть

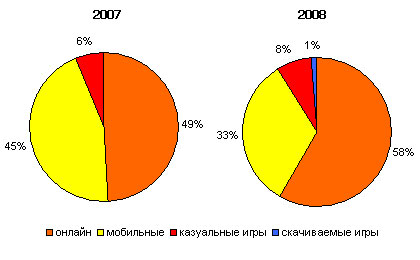

По оценкам Alawar Entertainment, в 2008 году общий объем рынка продаж видеоигр составил около 830 млн долл., из которых непосредственно на скачиваемый контент пришлось около 130 млн долл., а около 160 млн долл. заработали онлайн-проекты. Александр Лысковский, генеральный директор Alawar Entertain, считает, что такие показатели по сравнению с другими видами легального цифрового контента, например, с музыкой, ставят игры в более выгодное положение. Это связано с тем, что на момент формирования рынка легальной цифровой дистрибуции в России продажа аудиоконтента по всему миру из-за обилия пиратских сайтов практически была сведена к минимуму, в то время как казуальные и мобильные игры практически сразу предложили отлаженные механизмы дистрибуции и оплаты. На рынке цифровой дистрибуции компьютерных игр в России в последние годы наиболее активно растущим сегментом является рынок казуальных игр, объем которого за 2 года вырос практически в 9 раз – с 3 млн долл. в 2006 году до 28 млн долл. в 2008. За последний год рост составил около 280%, и это самый высокий показатель среди всей индустрии видеоигр. В казуальных играх на долю цифровой дистрибуции по оценкам экспертов сейчас приходится 93% продаж. Доля же CD-ритейла в 2007 году составляла около 4%, в 2008 эта цифра выросла до 7% за счет увеличения количества издаваемых дисков, при этом для этого сектора индустрии компьютерных игр продажи через интернет являются наиболее удобным, практичным и отлаженным способом. Василий Хрулев, руководитель проекта GameDep.ru, отмечает, что сейчас на 100 "коробочных" продаж всех игр приходится пока, что только одна цифровая продажа.

Структура рынка игр, распространяемых по сетям связи

Источник: IKS, 2008

Тем не менее, как считает господин Лысковский, "рынок практически сформирован – есть разработчики и поставщики контента, есть площадки для дистрибуции, покупатели, технологии доставки товара и оплаты покупок. Проблемы, которые были на ранних стадиях развития цифровой дистрибуции в Рунете, с течением времени стали несущественными: все больше пользователей подключаются к интернету при помощи широкополосного доступа по безлимитным тарифам, оплата игр через SMS решила проблему покупки, а профессионализм издателей позволяет избежать трудностей с лицензированием контента и авторскими правами".

Поделиться

Поделиться